เจาะลึกกระบวนการทำงานของ Definit Quant Portfolio โมเดลคัดเลือกหุ้น มุ่งสร้างผลตอบแทนชนะตลาดในปี 2024

Definit Quant Portfoilio โมเดลเลือกหุ้นรายตัวมุ่งสร้างผลตอบแทนชนะตลาดในระยะยาว พัฒนาและคิดค้นโดยทีมงาน “Definit” ที่มีประสบการณ์ในสายงานบริหารจัดการกองทุน และวิเคราะห์หลักทรัพย์ พร้อมด้วยเครื่องมือการวิเคราะห์เชิงลึกที่ใช้ในอุตสาหกรรมการเงินระดับมืออาชีพ

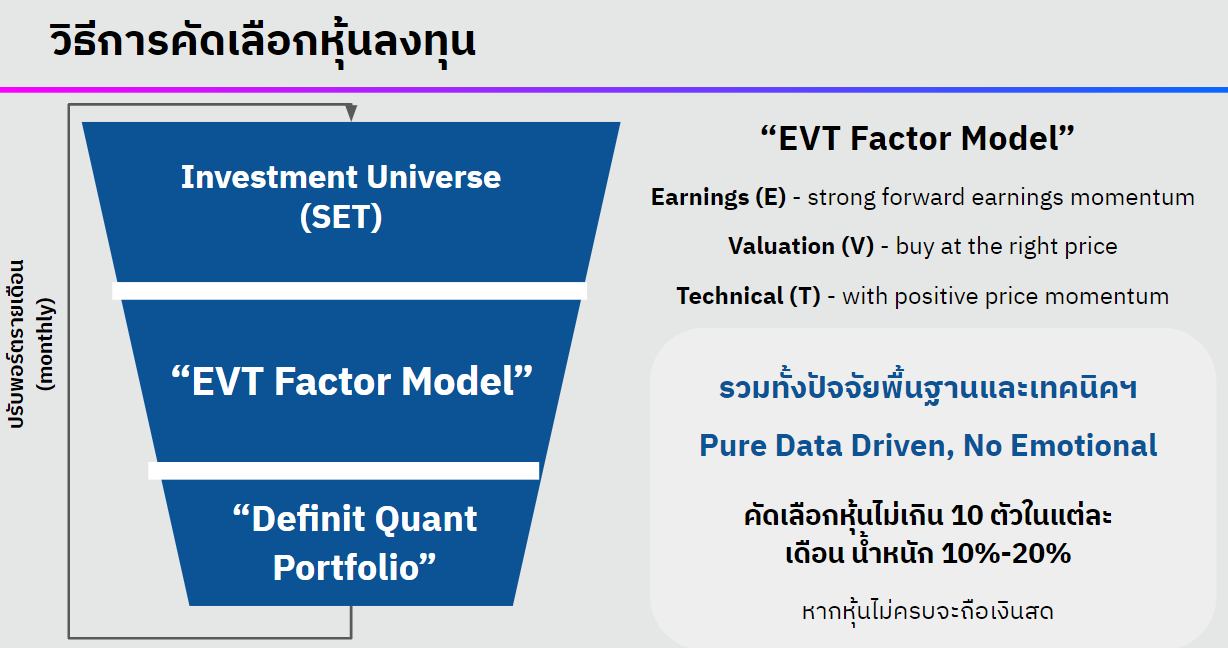

โมเดลถูกออกแบบมาอย่างเป็นระบบที่ชัดเจน “ซื้อ ถือ ขาย ทำตามระบบ” ไร้อารมณ์ ไม่มีอคติ กระบวนลงทุนของโมเดลการเริ่มตั้งแต่ 1.การกำหนดขอบเขตการลงทุน (Universe) ที่ชัดเจน 2.เกณฑ์การคัดเลือกอย่างเป็นระบบ (Rule-based system) ด้วย EVT Factor Model และ 3.การปรับพอร์ตอย่างมีวินัยควบคู่ไปกับการบริหารความเสี่ยง (Disciplined rebalancing and Risk management) โดยมีรายละเอียดดังนี้

- เลือกหุ้นใน SET Index ที่มีนักวิเคราะห์จัดทำบทวิเคราะห์

- หลักทรัพย์ในขอบเขตการลงทุน (Universe) คือหุ้นในดัชนี SET Index ไม่รวมกลุ่ม Property Fund & REITs และเป็นหุ้นที่มีนักวิเคราะห์การลงทุนปัจจัยพื้นฐานด้านหลักทรัพย์จัดทำบทวิเคราะห์

- เกณฑ์การคัดเลือกพิจารณาด้วย “EVT Factor Model” ซึ่งครอบคลุมทั้งในเชิงปัจจัยพื้นฐานและเทคนิค

- Earnings (E) แนวโน้มการคาดการณ์ของกำไรมีทิศทางเชิงบวก ผลประกอบการที่ดีขึ้นเป็นปัจจัยสนุนต่อราคาหุ้นในอนาคต

- Valuation (V) มูลค่าหุ้นไม่แพง ทำให้มี upside ของราคาในเชิงปัจจัยพื้นฐาน

- Technical (T) ราคามีแนวโน้มเชิงบวก บ่งชี้ถึงแนวโน้มขาขึ้นที่อาจเกิดขึ้น

- หลังจากนั้นโมเดลจะทำการคัดเลือกหุ้นไม่เกิน 10 ตัว ด้วยการทำ scoring จาก EVT Factor Model

- ลงทุนแบบ Equal weight Rebalance พอร์ตทุกเดือน ควบคู่กับการบริหารความเสี่ยง

- กำหนดสัดส่วนการลงทุนในหุ้นทุกตัวเท่ากัน (Equal weight) เพื่อจำกัดความเสี่ยงจากการกระจุกการลงทุนในหุ้นตัวใดตัวหนึ่ง ในกรณีที่ EVT Factor Model คัดเลือกหุ้นต่ำกว่า 5 ตัว สัดส่วนการลงทุนจะถูกจำกัดไว้ไม่เกินตัวละ 20%

- การ Rebalance พอร์ตจะทำทุกๆ เดือน โดย EVT Factor Model จะทำการ Scoring เพื่อคัดเลือกหุ้นชุดใหม่เข้ามา และคัดหุ้นชุดเดิมที่ไม่ติดใน 10 อันดับในเดือนปัจจุบันออกจากพอร์ต

ทีมงาน “Definit” ได้ทดสอบการลงทุนของ Definit Quant Portfolio ตาม “EVT Factor model” โดยทำ Backtest ในช่วงเวลา 2013-2022 พบว่าผลตอบแทนของโมเดลหลังหักค่าคอมมิชชั่นที่ 0.25% สามารถชนะ SET TRI ได้ นอกจากนี้ยังได้ทำ Live test เพื่อทดสอบผลตอบแทนของโมเดล เสมือนใช้ผลลัพธ์จาก backtest มาลงทุนจริงในปี 2023 พบว่าผลตอบแทนหลังหักค่าคอมมิชชั่นที่ 0.25% ของโมเดลยังสามารถชนะ SET TRI

กราฟผลตอบแทนรายปีปฏิทินของ Definit Quant Portfolio เทียบกับ SET TRI ในช่วง Backtest และ Live test ตั้งแต่ 2013 - 2023

Source: Definit, Bloomberg as of Dec 2023

กราฟผลตอบแทนสะสมของ Definit Quant Portfolio เทียบกับ SET TRI ในช่วง Backtest และ Live test ตั้งแต่ 2013 - 2023

Source: Definit, Bloomberg as of Dec 2023

โดยในเดือนมกราคม 2024 Definit ได้เปิดตัวผลิตภัณฑ์ Definit Quant Portfplio อย่างเป็นทางการ และได้เริ่มให้คำแนะนำจริงตั้งแต่เดือนมกราคม 2024 พบว่าผลตอบแทนหลังหักค่าคอมมิชชั่นของโมเดลยังสามารถชนะ SET TRI ได้

กราฟผลตอบรายเดือนของ Definit Quant Portfolio เทียบกับ SET TRI ตั้งแต่เริ่มให้คำแนะนำจริง

Source: Definit, Bloomberg as of Apr 2024

ตัวอย่าง 3 หุ้นแนะนำทำผลงานเด่นในปี 2024

1.NSL ราคาหุ้นปรับตัวขึ้น 55.7% ตั้งแต่เริ่มแนะนำในเดือนมีนาคม จนถึงเดือนสิ้นเดือนพฤษภาคม 2024

- ทำไมโมเดลถึงเลือก NSL: EVT score ของเดือนมีนาคม 2566 ของหุ้น NSL มีคะแนนสูงในทั้ง 3 ด้าน โดยเฉพาะ Earnings (E) อยู่ที่ 72 บ่งชี้ว่าหุ้น NSL มี Earnings momentum ที่ดีกว่าหุ้นอื่นๆ ในดัชนี SET Index หากพิจารณาในรายละเอียดของ Earnings revision จะเห็นว่า นักวิเคราะห์ได้มีการปรับประมาณกำไรของหุ้น NSL ขึ้นมาอย่างต่อเนื่อง นอกจากนี้ยังมีคะแนน Technical ที่สูงถึง 85 บ่งชี้ถึงโมเม้นตัมเชิงบวกของราคาหุ้น

- สาเหตุที่ราคาหุ้นปรับตัวขึ้น: ผู้บริหาร NSL ตั้งเป้ารายได้ปี 2024 เติบโต 19% YoY ขณะที่กำไรสุทธิในปี 2024 คาดว่าจะไม่ต่ำกว่าปี 2023 ที่ระดับ 333.48 ล้านบาท โดยในช่วง 2 เดือนแรกที่ผ่านมา (มกราคม-กุมภาพันธ์) ยอดขายยังคงอยู่ในกรอบที่บริษัทวางไว้ โดยรายได้เติบโตจะมาจาก 3 กลุ่มหลัก ประกอบด้วย

- กลุ่มการผลิต OEM ให้กับ 7-Eleven ซึ่งในช่วงที่ผ่านมาบริษัทมีการเซ็นคำรับรองการผลิตสินค้า (MOU) ขยายเวลาถึงเดือนธันวาคม 2031 และที่ผ่านมาได้เพิ่มโลโก้ Halal เพื่อตอบโจทย์ลูกค้ามุสลิม

- กลุ่ม Food Service ซึ่งในปี 2567 บริษัทจะขยายธุรกิจอย่างจริงจังมากขึ้น

- กลุ่มผลิตภัณฑ์ภายใต้ Brands ของบริษัทเอง ซึ่งในปี 2567 จะมีการขยายตลาดและกระจายสินค้าออกสู่ตลาดเพิ่มขึ้นด้วย

- อ่านเพิ่มเติมได้ที่: https://app.definitinvestment.com/3-may-2024-nsl-review/

2.KAMART ราคาหุ้นปรับตัวขึ้น 12.7% โดยแนะนำในเดือนมกราคม 2024

- ทำไมโมเดลถึงเลือก KAMART: หุ้น KAMART มีคะแนนด้าน Earnings (E) อยู่ที่ 89 บ่งชี้ว่าหุ้น KAMART มี Earnings momentum ที่ดีกว่าหุ้นอื่นๆ หากพิจารณาในรายละเอียดของ Earnings revision จะเห็นว่า นักวิเคราะห์เพิ่งมีการปรับประมาณกำไรของหุ้น KAMART ขึ้นอย่างชัดเจนในเดือนธ.ค. 2566 คะแนนด้าน Valuation (V) อยู่ในระดับ 47 ซึ่งอยู่ในระดับใกล้เคียงกับหุ้นตัวอื่นๆ ขณะที่คะแนนด้าน Technical (T) อยู่ในระดับ 75 สะท้อนว่าราคาหุ้น KAMART มีโมเม้นต์เชิงบวกในระยะสั้นที่แข็งแกร่งกว่าหุ้นอื่นๆ ในดัชนี

- สาเหตุที่ราคาหุ้นปรับตัวขึ้น: นักวิเคราะห์ได้ปรับประมาณการกำไรปี 2566-2568 เพิ่มขึ้น หลังบริษัทจะบรรลุเป้ายอดขายปี 2566 ที่ 2.5 พันล้านบาท และตั้งเป้ารายได้ปี 2569 ที่ 4 พันล้านบาท จากการเติบโตของธุรกิจเครื่องสำอางที่มีอยู่และธุรกิจภายนอก ขณะที่กำไรปกติ 4Q66 นักวิเคราะห์คาดว่าจะทำสถิติสูงสุดใหม่ที่ 154 ล้านบาท (โต 77% เทียบช่วงเดียวกันของปีก่อน)

- อ่านเพิ่มเติมได้ที่: https://app.definitinvestment.com/3thstockjan2024/

3.ICHI ราคาหุ้นปรับตัวขึ้น 19.1% ตั้งแต่เริ่มแนะนำในเดือนธันวาคม 2023 จนถึงเดือนสิ้นเดือนมีนาคม 2024

- ทำไมโมเดลถึงเลือกหุ้น ICHI : เมื่อพิจารณา EVT score ของเดือนธ.ค. 2566 จะพบว่า หุ้น ICHI มีคะแนนสูงในทั้ง 3 ด้าน โดยเฉพาะ Earnings (E) อยู่ที่ 89 บ่งชี้ว่าหุ้น ICHI มี Earnings momentum ที่ดีกว่าหุ้นอื่นๆ ในดัชนี SET Index หากพิจารณาในรายละเอียดของ Earnings revision จะเห็นว่า นักวิเคราะห์ได้มีการปรับประมาณกำไรของหุ้น ICHI ขึ้นมาอย่างต่อเนื่อง

- สาเหตุที่ราคาหุ้นปรับตัวขึ้น: นักวิเคราะห์ในตลาดมีการปรับคาดการณ์กำไรขึ้นจากรายได้สินค้าใหม่ อย่าง Tansansu, แนวโน้มอุตสาหกรรมที่ดีขึ้นจาก High Season และอากาศที่ร้อน

- อ่านเพิ่มเติมได้ที่ https://app.definitinvestment.com/thstockreview_20240206/

คำเตือน

- รายงานนี้ถูกจัดทำขึ้นเพื่อเผยแพร่และเพื่อเป็นการให้ข้อมูลเท่านั้น มิใช่การชักจูงให้ซื้อหรือขายหุ้นที่กล่าวถึงในรายงานนี้ นักลงทุนควรพึงตระหนักไว้เสมอว่า มูลค่าของหุ้นอาจมีความผันผวน มีการเพิ่มขึ้นและลดลงได้ตลอดเวลา ความเห็น หรือคำแนะนำต่างๆ จัดทำขึ้นบนพื้นฐานของเทคนิคและปัจจัยพื้นฐาน ซึ่งอาจมีความแตกต่างกัน การประเมินมูลค่าที่เหมาะสมทางเทคนิค อาจใช้วิธีที่ต่างจากการวิเคราะห์เชิงปัจจัยพื้นฐาน ดังนั้นผลตอบแทนของนักลงทุนจึงอาจต่ำกว่าต้นทุนได้

- ข้อมูลในเอกสารฉบับนี้รวบรวมมาจากแหล่งข้อมูลที่น่าเชื่อถือ อย่างไรก็ดี บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน เดฟินิท จำกัด (บริษัท) ไม่สามารถยืนยันหรือรับรองความถูกต้องของข้อมูลเหล่านี้ได้ ไม่ว่ากรณีใดๆ

- บทวิเคราะห์ในเอกสารนี้จัดทำขึ้นโดยอ้างอิงหลักเกณฑ์ทางวิชาการเกี่ยวกับหลักการวิเคราะห์ และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆ การตัดสินใจซื้อหรือขาย หลักทรัพย์ใดใดของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลมาจากวิจารณญาณของผู้อ่าน โดยไม่มีส่วนเกี่ยวข้องหรือพันธะผูกพันใดๆ กับ บริษัท

- การลงทุนอาจมีการกระจุกตัวสูงทั้งในรายหุ้นและรายอุตสาหกรรม

- การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน

- ผลตอบแทนในอดีตจากการ Backtest ไม่สามารถเป็นการันตีถึงผลตอบแทนในอนาคต

- ผลการดำเนินงานในอดีต และผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

- ผู้ลงทุนอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน